راهکار ذوب انجماد داراییهای بازار پول

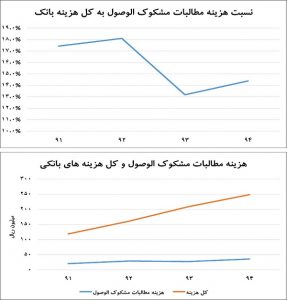

در بانکها چرخه مستمر تسهیلات – سپرده – تسهیلات سبب جریان نقدینگی در بازار پول است. مطالبات غیرجاری بهدلیل قفل کردن تسهیلات بانکها عملا بخشی از داراییهای بانکها را از مدیریت اعتباری خارج و عملا توان اعتبار دهی آنها را کاهش میدهد. بررسی صورتهای مالی بانکهای فعال در بازار سرمایه نشان میدهد که جریان نقد در نظام بانکی با یک چالش روبهرو است و همانطور که بسیاری از مقامات رسمی نیز به آن اذعان دارند باید برای آن فکری اساسی کرد. فرهاد نیلی و امینه محمودزاده در پژوهشی که در پژوهشکده پولی و بانکی انجام شده است پس از بررسی علل ایجاد انجماد دارایی در نظام بانکی دو راهکار اساسی برای حل این مشکل پیشنهاد دادهاند. آنها در این مطالعه با بررسی وضعیت مطالبات غیرجاری در نظام بانکی کشور به این نکته اشاره میکنند که عامل افزایش مطالبات غیرجاری، رشد تسهیلاتدهی بدون ارزیابی به واحدها یا نهادهای بدون بازده است. علاوهبر این، معضل مطالبات نظام بانکی بهدلیل ابعاد مالی گسترده و پیچیدگی عوامل در گیر پیدایش آن، با رویکرد قضایی که پر هزینه و پسینی است قابل درمان نیست. البته بهعنوان یکی از مثالهای تسهیلاتدهی بدون ارزیابی، میتوان به اعطای تسهیلات به کسبه حادثه پلاسکو که اخیرا بانک مرکزی وعده آن را داده است، اشاره کرد.

این در حالی است که در این خصوص معلوم نیست چه مکانیزم مشخصی برای بازپرداخت این تسهیلات وجود دارد و این منابع از کجا تامین خواهد شد. در نتیجه این سیاست، فشار برای افزایش تسهیلاتدهی به بانکها زیاد میشود، اما عدم بازپرداخت این تسهیلات، باعث میشود که بانک مرکزی در بخشنامهای حتی نرخ سود معوقات بانکی را با داراییهای حاصل از تسعیر نرخ ارز تسویه کند.علاوهبر این، در این پژوهش به دو راهحل برای رفع معضل انجماد داراییهای نظام بانکی اشاره شده است. اولین راهحلی که پژوهش مذکور برای حل معضل مطالبات غیرجاری بیان میکند، تاسیس شرکت مدیریت دارایی است. پژوهشگران این مطالعه معتقدند این شرکت میتواند از بخش خصوصی باشد، اما منابع لازم برای تاسیس آن باید از سوی دولت تعیین شود.

در گام اول کار شرکت مذکور مذاکره با بانکها برای خرید مطالبات مشکوکالوصول آنها است. گام نهایی این است که داراییهای تنزیل شده متناسب با احتمال وصول، از طریق فرآیند اوراق بهادارسازی تقسیم پذیر شود و در بازار ثانویه به مزایده گذاشته شده یا شرکت خود برای حراج وثایق آنها اقدام کند. از سوی دیگر، اقدام درمانی مکمل ولی مستقل از تشکیل شرکت مدیریت دارایی ها، جدا کردن بانک خوب از بانکهای بد است. براساس این پژوهش معیار این تفکیک، کیفیت دارایی بانکها و بهطور مشخص نرخ مطالبات غیرجاری آنها است. این اقدام در جهت محدود کردن گستره مساله از کل بانکها به بانکهای بد است و بانکهایی که مقدار دارایی آنها از مقدار تعیین شده توسط الگو کمتر است را آماده ادغام، تملیک یا سایر اقدامات تجدید ساختار میکند.

خانه صنعت، معدن و تجارت استان تهران

خانه صنعت، معدن و تجارت استان تهران